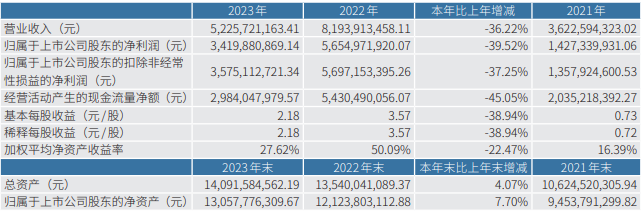

“报告显示,公司实现营业收入52.26亿元,同比下降36.22%,实现归母净利润34.2亿元,同比下降39.52%,实现经营活动产生的现金流量净额29.84亿元,同比下降45.05%,资产负债率为7.39%。公司销售毛利率为65.25%,同比下降16.75个百分点,实现基本每股收益2.18元,同比下降38.94%,摊薄净资产收益率为26.19%,同比下降20.45个百分点。

”3月21日,藏格矿业发布2023年全年业绩报告。

报告显示,公司实现营业收入52.26亿元,同比下降36.22%,实现归母净利润34.2亿元,同比下降39.52%,实现经营活动产生的现金流量净额29.84亿元,同比下降45.05%,资产负债率为7.39%。公司销售毛利率为65.25%,同比下降16.75个百分点,实现基本每股收益2.18元,同比下降38.94%,摊薄净资产收益率为26.19%,同比下降20.45个百分点。

藏格矿业主营业务为矿产资源(非煤矿山)开采,主要产品为氯化钾和碳酸锂。从年报来看,藏格矿业营收净利同比双降,主要由于氯化钾和碳酸锂均遭受价格下跌和成本增加,两项业务毛利率同比不同程度下滑,整体毛利率同比下滑16.79pct至65.23%

氯化钾业务上,藏格矿业2023年实现氯化钾年产100万吨的生产计划并对外正常销售。公司氯化钾平均售价(含税)2709.64元/吨,同比下降28.60%,平均销售成本1088.83元/吨,同比增长7.58%。毛利率56.20%,同比下降14.73pct。

碳酸锂业务上,公司2023年实现年产1.2万吨的生产目标,实际销售量10314.5吨,平均售价(含税)21.69万元/吨,同比下降52.46%;平均销售成本37404.81元/吨,同比增长18.76%。碳酸锂业务毛利率为80.51%,同比下降11.69pct。

藏格矿业在年报中进一步解释,碳酸锂销售成本增加主要原因为,2023年度补充正常损耗的吸附剂,增加了生产成本。另外,2023年度多个技改项目建设完成转入固定资产,与去年相比折旧费用增加。

分享到:

猜你喜欢